Доходность инвестиций моего портфеля — 1 полугодие 2013 года.

Пришло время подвести итоги о состоянии моих активов за 1 полугодие 2013 года.

Пришло время подвести итоги о состоянии моих активов за 1 полугодие 2013 года.

Надо сказать, что этот период получился, ожидаемо успешным, для той части моих активов, что инвестирована в американскую экономику.

Доходность инвестиций радует глаз.

Что касается российских активов, то здесь печаль и стагнация.

Радует лишь рынок форекс и новые агрессивные активы в моем портфеле.

Впрочем, обо всем по порядку.

Доходность инвестиций моего портфеля — 1 полугодие 2013 года.

Вновь пришедшим читателям напомню, что в создании своего капитала придерживаюсь направления «не класть яйца в одну корзину», выбранных стратегий управления рыночным и валютным риском и использую 4 золотых правил инвестирования.

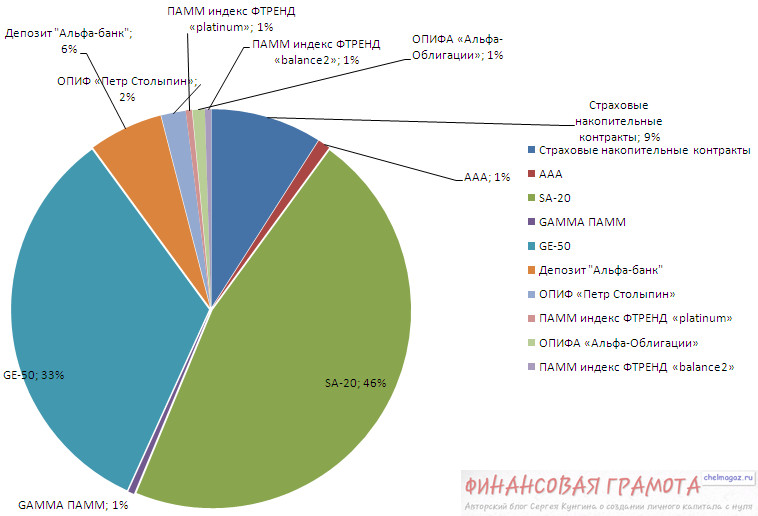

Структура моего портфеля на середину 2013 года такова:

Инвестиции консервативного риска.

1) Страховой накопительный контракт, валюта инвестиций — доллар;

Доходность инвестиций годовая — 3,5% годовых.

2) Банковский депозит в Альфа-банке, валюта инвестиций — рубль.

Доходность на 2013 год 6,9%.

Условно консервативная инвестиция, т. к. моя инвестиционная сумма попадает под систему государственного страхования вкладов.

Наращивал финансовую защиту за это время, вследствие чего немного изменилась структура портфеля (см. рисунок ниже)

Вложения умеренного риска.

1) Управляемый портфель ETF «Silver Arrow» (SA-20). Валюта инвестиций — доллар;

Доходность с января по май 2013 года — 8 %.

2) ПИФ облигаций «Альфа-Капитал — облигации+». Валюта инвестиций — рубль.

Доходность с января по май 2013 года — 4,5%.

Агрессивный риск.

1) Управляемый портфель ETF Gold Elefants (GE-50).

Доходность с января по май 2013 года: 8%.

2) Инвестиции в фонд недвижимости (ААА) — Доходность за полгода: 10 %.

2) УК ОФГ-инвест, открытый ПИФ «Петр Столыпин».

Доходность с января по май 2013 года: — 3,9 %.

5) Gamma Investment Corporation. Доходность с февраля по май — 40% за 4 месяца.

Вкладывать в подобные этому проекты деньги категорически не рекомендую.

6) ПАММ-индексы в «Форекс-Тренд» — 10 % за 1,5 месяца.

Вся статистика по доходностям инвестиций есть на сайтах usicn.com и nlu.ru, а также https://fx-trend.com/pamm/rating

Как определять доходности инвестиций можно почитать здесь.

Итак, структура портфеля сейчас выглядит вот так:

Рисунок 1. Структура портфеля на 1 полугодие 2013 года.

По рыночному и валютному риску распределение сейчас выглядит следующим образом:

Рисунок 2. Структура портфеля по рыночному и валютному рискам на конец мая 2013 года.

Как выглядит доходность агрессивных и умеренных инвестиций в сравнении с широким рынком S&P500 и ММВБ10?

Индексный фонд на S&P500 за текущее полугодие показал доходность в 20 % в долларах.

Основная часть моего долларового портфеля пока значительно проигрывает по доходности индексу S&P500, но превосходит все инвестиции в рублях, и основной рублевый индекс, тоже.

Индексный фонд на ММВБ10 показал в рассматриваемое полугодие доходность в — 0,3 % в рублях.

Рублевый фонд облигаций обыграл индекс ММВБ10.

В целом доходность инвестиций на российском рынке акций по прежнему уступает по всем статьям банковскому депозиту.

Почему необходимо оценивать качество инвестиций по индексам, можно почитать здесь.

Что изменилось в структуре за этот год?

Я избавился от рублевых агрессивных фондов «Альфа-капитал акции» и «Добрыня-Никитич» УК Сбербанка.

По прежнему считаю, что в экономике России есть большой потенциал, но в ближайшие годы ждать его раскрытия не имеет смысла, пока не будет меняться политическая система.

Вывод суда из под косвенного подчинения исполнительной власти, ослабление давления на средний бизнес, реформы политической системы, вывод основных средств массовой информации из под контроля государства, создание системы исключающей махинации на выборах и прохода к власти одного и того же человека более 2-х раз и т. д. и т. п. — нагородили за 12 лет «мама не горюй».

Оставил фонд агрессивный ПИФ «Петр Столыпин», считаю, качество управления этого фонда очень высоким и думаю, что лет через 5-7 он раскроет свой потенциал.

Полученные деньги от продажи активов перевел в индексные ПАММ-счета и на банковский депозит финансовой защиты.

По Памм-счетам напишу отдельную серию постов примерно в июле, когда накопится первая статистика за полугодие. А пока лишь отмечу, что начало инвестиций в эти активы очень многообещающее.

Заключение.

В заключении несколько слов о ситуации в мировой экономике, которая способствует таким результатам за текущее полугодие.

1) Бурный рост экономики США во всех ключевых отраслях.

Наша телевизионная пропаганда сразу же перестроилась и стала говорить, что начал расти очередной биржевой пузырь. Действительно, в этом что-то есть, потому как индекс S&P 500 за эти полгода обскакал все свои мыслимые исторические максимумы и дал 20% доходности за полгода.

Жаль, что у меня не было финансовой возможности вложиться в укрупненный индексный фонд в январе-феврале на этот индекс. Но я это обязательно сделаю в летний сезон, когда будет неизбежный спад на мировых биржах.

Ранее я прогнозировал годовой рост по индексу 12-14 % годовых, а он уже с лихвой превзошел этот результат за полгода. Посмотрю внимательно на фундаментальную статистику по экономике США, чтобы увидеть, пузырь это или реальный рост экономики, который просто подогревает интерес «быков».

2) Российская экономика плавно сползает в рецессию, не смотря на общий позитивный торговый фон в мире и высокие цены на нефть.

Политика стабильности и воровства — это основная причина происходящего сейчас. Этот внутристрановой кризис не будет болезненным для нас, т. к. нефтедолларов хватит, чтобы жить вообще без экономики. И у меня такое ощущение, что на этот «статус-кво» взят курс Путиным и ко.

Подавить инакомыслие, предпринимательский дух — сидите тихо, ешьте хлеб с колбасой, берите кредиты и не вякайте, не вникайте в суть тех или иных событий и не задавайте больше 2-х подряд неудобных вопросов чиновникам любого ранга. А уточняющих вопросов и подавно…

В такой атмосфере приток денег в экономику просто невозможен. Поэтому как инвестор — жду перемен и инвестирую в другие экономики.

3) Европа. Намерен поискать в ближайшее время хороший умеренный фонд с вложениями в евровалюте и небольшим капиталом для входа. Нужно выправлять ситуацию с долларовыми активами. Слишком велик сейчас у меня долларовый риск. Хотя это все решается и без прямых вложений в евровалюте.

Успешных инвестиций в этом году!

27 мая, 2013 в 10:33 дп

Сергей, добрый день!

В предыдущих статьях Вы категорично призывали не связываться с Forex, а сейчас Вы отдали 2%-ую долю своих активов Форекс-трейдерам. Подскажите, пожалуйста, с чем это связано?

Вы считаете ПАММ счета надежными инструментами? Или это недостаток предложений агресивных инструментов на данный момент?

27 мая, 2013 в 11:49 дп

Там важно понимать контекст — этот сайт изначально сделан для людей, которые начинают создание своего личного капитала. Вот на начальном этапе форекс не рекомендую. Памм-счета это ненадежный инструмент просто потому, что инвестиции в такие счета идут напрямую, без участия независимого депозитария, поэтому теоретически, любая форекс-компания может уйти с рынка вместе с деньгами и повлиять на это нет никакой возможности.

При этом, Александр, речь идет не о том, что кто-то мошенник, а о самом механизме инвестирования, в котором заложена эта возможность. А вообще, сейчас постепенно добавляю в свой портфель форекс-активы в такой части, в которой потерять все будет не болезненно. Инвестирование в ПАММ-счета связано с тем, что хочу на практике приумножить капитал на форексе, с использованием профессиональных управляющих и описать потом опыт, что получилось в итоге. Умничать можно долго, проверю-ка лучше на практике:)

27 мая, 2013 в 10:47 дп

Здравствуйте!

Не понятно в какие проекты Вы не рекомендуете вкладывать деньги. Во все агрессивные?

27 мая, 2013 в 11:51 дп

Речь о Гамме. Потому как у меня сомнения в реальности ее торгов на форекс. Может неудачно выразился, сегодня подправлю мысль:)

27 мая, 2013 в 1:41 пп

Благодарю за ответ, Сергей. Зачем Вы вкладываете большую часть своего портфеля в страховой накопительный контракт? Доходы по нему даже близко не дотягивают до инфляции.

27 мая, 2013 в 10:13 пп

Александр, у меня 9 % от всего портфеля. Посмотрите внимательно диаграмму распределения активов. По науке, количество консервативных инвестиций в портфеле должно примерно соответствовать возрасту инвестора. Мне сейчас 30 лет и у меня пока нет и близко 30% консервативных — 11 %. Наращиваю. Страховой контракт уместен в моем портфеле т. к. есть задача защитить моих детей и близких наследников в случае неприятностей с моей жизнью — это его основная задача. Доходность при консервативных вложениях дело второе.

28 мая, 2013 в 11:23 дп

Благодарю Сергей!

А каковы Ваши мысли о http://ru.forex-mmcis.com/index_top_promo.html?

У меня пока задача заработать.

28 мая, 2013 в 11:53 дп

Здесь тот же риск — потерять все вложения в одно мгновение, из-за мошенничества — смахивает на хайп. Присматриваюсь к этой компании. Думаю, тоже немного вложусь в памм-индексы небольшую сумму, но попозже. Пока больше ориентирован на консервативные вложения. Основная мысль — вкладывать в такие проекты минимальные суммы и в агрессивной части общего портфеля иметь 10-20 подобных компаний, чтобы скам 1-2 из них отыграла общая доходность всех остальных.

28 мая, 2013 в 1:18 пп

Благодарю за ответ. Я тоже хочу подобрать пакет из надежных и доходных компаний. Скамы двух компаний пережил. Больше не хочется.

28 мая, 2013 в 1:21 пп

Знакомо 🙂

31 мая, 2013 в 11:41 пп

Здравстуйте, Сергей.

«Думаю, тоже немного вложусь в памм-индексы небольшую сумму, но попозже.» — Что в данном вопросе для Вас значит «небольшая сумма» в абсолютной величине?

1 июня, 2013 в 12:09 дп

Евгений, в данный момент для меня это 100-200 долларов в каждый отдельный индекс.

26 октября, 2013 в 6:38 дп

29.07.2013 Gamma Investment Corporation объявила о полной остановке деятельности компании.

26 октября, 2013 в 11:56 дп

Да.

29 ноября, 2013 в 5:32 дп

Здравствуйте, Сергей. Мне понравилась ваша идея о включении в свой портфель минимального процента памм-счетов. Раньше относился к ним скептически, скорее как к детской игре, чем к серьёзной инвестиции. Но, с другой стороны при вложении в них 1-2 % капитала, о серьёзных рисках говорить не приходится, а прибыль получить можно приличную.

Вот что хотелось бы у вас узнать. Что такое памм-счета и чего от них можно ждать, вы подробно объяснили в предыдущих публикациях. Но хотелось бы понять какими принципами при их выборе вы руководствуетесь. Понятно, что для диверсификации рисков лучше вкладываться в памм-индексы (в некоторых компаниях есть памм-портфели, но суть очень похожая), а не в счёта отдельных управляющих. Но как подойти к выбору самих компаний и индексов внутри каждой компании? Лично я, немного поизучав отзывы и условия работы разных форекс брокеров, стал присматриваться к памм-ндексам (памм-портфелям) компаний fx-trend, alpari и forex-mmcis. Что вы думаете о таком выборе?

29 ноября, 2013 в 11:18 пп

Алексей, благодарю за хороший вопрос. Тема, которую Вы затрагиваете, большая, поэтому отвечу в одной из ближайших статей.